Pokus o atentát na Donalda Trumpa. Odstoupení Joe Bidena. Nejistota ohledně demokratické kandidatury. Turbulentní a neočekávané události spojené s prezidentskými volbami v USA vyvolaly ve světě velký rozruch. Mnozí investoři a analytici se začali okamžitě dohadovat, jak velký vliv budou mít tyto zprávy na finanční trhy. Obecnou nervozitu teď ještě posílil probíhající prázdninový propad na akciovém trhu.

Hned v úvodu Vás můžeme uklidnit. Historická data nám totiž jasně ukazují, že politické události a dočasné kolísání cen mají na dlouhodobou výkonnost akciových a dluhopisových trhů menší dopad, než jaký bychom očekávali.

Historický pohled na politické události a trhy

Například, podle analýzy společnosti Vanguard není mezi výkonností trhů za prezidentské vlády různých politických stran v USA žádný statistický rozdíl. Průměrný roční výnos 60/40 portfolia činil 8,1 % během vlády republikánských prezidentů a 7,7 % během vlády demokratických prezidentů. Dokonce se ukázalo, že ani výnosy v letech prezidentských voleb se nijak významně nelišily od výnosů v nevolebních letech (8,7 % vs. 7,7 %).

Dosavadní vývoj v roce 2024 a výhled do budoucna

Globální akciový index MSCI All Country World Index (ACWI) je v roce 2024 stále 6 % v plusu, podpořen zejména výsledky technologických a zdravotnických společností.

Globální dluhopisy, měřené indexem Bloomberg Global Aggregate Bond, jsou v letošním roce zatím na nule poté, co dohnaly ztráty z první části roku 2024.

Klasické portfolio 60/40 by tedy letos zatím vyrostlo asi o 3,5 %.

Spojené státy: FED nadále ponechal základní úrokovou sazbu na 5, 5 %, což znamená nejvyšší úroveň za posledních 23 let. Tato monetární opatření ale pomohla dostat meziroční inflaci zpět pod kontrolu na 3 %.

Eurozóna: Evropská centrální banka už dokonce začala se snižováním úrokových sazeb ze svého nejvyššího bodu od roku 2001.Aktuální výše činí 4,25 %. I v tomto regionu dokázaly vyšší sazby úspěšně potlačit inflaci, která se nyní pohybuje kolem 2,6 %.

Na základě těchto ekonomických ukazatelů, aktuálních tržních cen a dalších faktorů očekávají společnosti Vanguard a BlackRock v příštích 10 letech průměrný roční nominální výnos asi 6 % pro globální akcie a okolo 4,5 % pro globální dluhopisy. Pro dlouhodobé investory se tedy na trhu nic nemění.

Je dobré mít na paměti, že ačkoliv mohou být poklesy na trhu na první pohled děsivé, pro připravené investory naopak představují skvělou příležitost, jak nakoupit akcie levněji a s vyšším budoucím očekávaným výnosem.

Závěr

Ačkoliv by bylo skvělé vědět, jak se budou trhy v příštích měsících nebo letech vyvíjet, z historických dat a analýzy společnosti Vanguard vyplývá, že ani politické události (jako například prezidentské volby v USA), ani tržní poklesy nemají na dlouhodobou výkonnost velký vliv.

Fundamentální ekonomické ukazatele jako úrokové sazby nebo ceny na trhu nám sice mohou napovědět, jaké průměrné výnosy můžeme u akcií a dluhopisů v příštích 10 letech očekávat, nic konkrétnějšího se z nich ale vyčíst nedá.

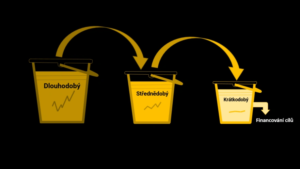

Radši než předpovídat, kdo vyhraje volby v USA nebo kdy najde tržní korekce své dno, bychom se měli zaměřit na faktory investování, které kontrolovat můžeme. Mezi ně patří především kvalitní investiční plán založený na dlouhodobých cílech, nastavení správné asset alokace, minimalizace chyb a zvládnutí našich emocí v náročných situacích.

Právě s těmito aspekty investování Vám pomáhá Edward ve spolupráci s Vaším finančním poradcem. Krátkodobé poklesy na trzích tak Vaše investiční portfolio z dlouhodobého hlediska neohrozí.

Upozornění: Tento článek nepředstavuje investiční doporučení a historická výnosnost není nikdy zárukou budoucích výnosů. Investice na kapitálových trzích jsou vždy rizikové a společnost Edward negarantuje dosažení výnosů z těchto investic. Před investováním se proto vždy poraďte se svým finančním poradcem.